2019 treten bei der Einkommensteuer und Sozialversicherung zahlreiche Neuregelungen in Kraft. Der Bundesverband Lohnsteuerhilfevereine (BVL), Anwaltshotline sowie andere Experten erläutern die wichtigsten Änderungen für Arbeitnehmer, Familien und Rentner.

Höherer Grundfreibetrag ab 2019

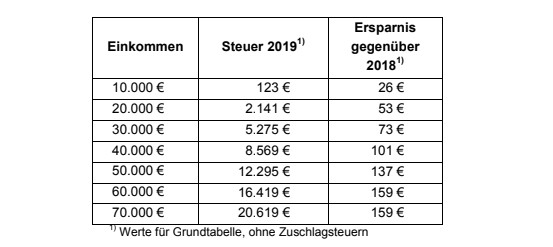

Der Grundfreibetrag steigt um 168 Euro auf 9.168 Euro pro Person und Jahr. Für Ehe- und Lebenspartner, die eine gemeinsame Steuererklärung abgeben, gilt der doppelte Betrag. Bis zu dieser Höhe bleibt Einkommen vollständig steuerfrei. Außerdem wird der Steuertarif zum Abbau der kalten Progression verändert. Durch diese Gesetzesänderungen verringert sich die jährliche Steuerbelastung wie folgt:

Mehr Unterhalt ab 2019

Ebenso wie das Existenzminimum steigt auch der Unterhaltshöchstbetrag auf 9.168 Euro. Wer bedürftige Angehörige oder andere begünstigte Personen unterstützt, kann Zahlungen bis zu diesem Betrag abziehen. Beiträge zur Basisabsicherung in die Krankenversicherung und zur gesetzlichen Pflegeversicherung sind zusätzlich absetzbar. Eigenes Einkommen des Unterstützten verringert allerdings den maximalen Abzugsbetrag, wenn es im Jahr 624 Euro übersteigt. Wohnt der Unterhaltsempfänger im Ausland, gelten länderabhängig in vielen Fällen geringere Werte.

Düsseldorfer Tabelle: Auch Alleinerziehende in den unteren Einkommensklassen bekommen künftig mehr Geld für den Unterhalt ihrer Kinder. Das regelt die Neuausgabe der Düsseldorfer Tabelle. Demnach müssen getrennt lebende Eltern für Kinder bis 6 Jahre künftig mindestens 354 Euro zahlen. Kindern bis 12 Jahre stehen 406 Euro zu und Jugendliche bis 18 bekommen ab 1.1.2019 monatlich mindestens 476 Euro. Auch in den höheren Einkommensgruppen, die in der Düsseldorfer Tabelle festgelegt sind, werden die Bedarfssätze angehoben. Aber Vorsicht: Das Kindergeld, das ja auch steigt, wird zumindest anteilig auf den Unterhaltsanspruch angerechnet.

Kindergeld-Erhöhung um 10 Euro/ Monat

Das Gesetz zur Stärkung und steuerlichen Entlastung der Familien sowie zur Anpassung weiterer steuerlicher Regelungen (Familienentlastungsgesetz) sieht vor:

- Das monatliche Kindergeld steigt je Kind um 10 Euro. Für das erste und zweite Kind erhalten Eltern somit jeweils 204 Euro, für das dritte 210 und für jedes weitere 235 Euro. Diese deutliche Anhebung erfolgt jedoch erst ab Juli 2019.

- Vor allem Eltern mit höherem Einkommen profitieren vom Kinderfreibetrag, der im kommenden Jahr um 192 Euro pro Kind angehoben wird, und zwar auf 7620 Euro. Er steigt im darauffolgenden Jahr um den gleichen Wert auf 7812 Euro.

Die Kinderfreibeträge erhalten Eltern grundsätzlich je zur Hälfte. Sie führen in der Regel erst ab einem Einkommen von mehr als 33.000 bzw. 66.000 Euro (ledige bzw. verheiratete Eltern) zu einer zusätzlichen steuerlichen Entlastung gegenüber dem Kindergeld.Anderes gilt, wenn Eltern nicht zusammen leben. In diesen Fällen kann der Elternteil, bei dem das Kind lebt, durch Übertragung des Betreuungsfreibetrags vom anderen Elternteil bereits bei mehr als 17.000 Euro Einkommen (Grundtabelle) von den Freibeträgen profitieren. Außerdem verringern sich durch die Kinderfreibeträge die Zuschlagsteuern, Solidaritätszuschlag und Kirchensteuer. Dies gilt auch, wenn das Kindergeld höher ausfällt als die Einkommensteuerminderung durch die Kinderfreibeträge. Unverändert bleiben der Freibetrag für den Betreuungs-, Erziehungs- und Ausbildungsbedarf bei 2.640 Euro pro Kind sowie der Entlastungsbetrag für Alleinerziehende

Kindergartenzuschuss in Bayern

Eltern, die in Bayern leben und ihre Kinder dort in den Kindergarten schicken, können sich ab 2019 über einen weiteren Zuschuss freuen. So zahlt das Land künftig für jedes Kind einen Kindergartenzuschuss von 100 Euro pro Monat – und zwar für die gesamte Kindergartenzeit. Die Zuschüsse werden von den Kommunen an die Kindergärten ausgeschüttet. Diese sind verpflichtet, sie durch Beitragssenkungen an die Eltern weiterzugeben. Geplant ist die erstmalige Auszahlung des Kindergartenzuschusses für April 2019.

Sozialabgaben und Beitragsbessungsgrenzen 2019

Ab 2019 zahlen Arbeitnehmer und Arbeitgeber die Beiträge in die Krankenversicherung wieder je zur Hälfte. Arbeitgeber müssen nunmehr auch den halben Zusatzbeitrag übernehmen. Die Höhe des Zusatzbeitrags legt jede Krankenkasse selbst fest. Der allgemeine Beitragssatz bleibt unverändert bei jeweils 14,6 Prozent. Der Beitragssatz in die Arbeitslosenversicherung verringert sich 2019 von 3 auf 2,5 Prozent. In der sozialen Pflegeversicherung steigt hingegen der Beitragssatz um 0,5 Prozentpunkte auf 3,05 Prozent.

Der Beitragssatz in die gesetzliche Rentenversicherung bleibt unverändert bei 18,6 Prozent. Die Beiträge zahlen Arbeitgeber und Arbeitnehmer je zur Hälfte. Wie jedes Jahr werden die Bemessungsgrenzen für Arbeitnehmer mit höheren Bruttolöhnen angehoben. Erst ab diesen Einkommen erhöhen sich die Sozialversicherungsbeiträge nicht mehr. Die Bemessungsgrenze beträgt für die Kranken- und Pflegeversicherung 54.450 Euro im Jahr. Für die Arbeitslosen- und Rentenversicherung beträgt die Grenze 80.400 Euro im Beitragsgebiet West und 73.800 Euro im Beitragsgebiet Ost.

Zusatzbeiträge für Krankenversicherung

Seit einigen Jahren erheben die gesetzlichen Krankenkassen Zusatzbeiträge (durchschnittlich 15 %). Diese Beiträge musste bisher allein der Arbeitnehmer tragen. Das ändert sich nun. Ab 1.1.2019 werden auch die Zusatzbeiträge gleichmäßig auf Arbeitgeber (beziehungsweise die Rentenkasse) und Arbeitnehmer verteilt. Jeder trägt dann jeweils 50 % des gesamten Krankenversicherungsbeitrags. Für Arbeitgeber steigen die Kosten also, während Arbeitnehmer weniger zahlen müssen. Gut zu wissen: Auch der Beitrag zur Arbeitslosenversicherung sinkt ab 2019. Es wird also weniger Geld vom Lohn abgezogen. Allerdings steigen gleichzeitig die Beiträge, die an die Pflegeversicherung abgeführt werden. Effektiv werden Arbeitnehmer von diesen Änderungen also nicht viel merken.

Krankenversicherung für Selbstständige wird günstiger

Auch Selbstständige sparen künftig bei der Krankenversicherung. Wer hauptberuflich selbstständig ist, muss zur Berechnung seiner Krankenkassenbeiträge sein Einkommen angeben. Kleinselbstständige, die nur vergleichbar wenig verdienen, müssen einen Mindestbeitrag zur Krankenversicherung zahlen. Der wird ab 1.1.2019 halbiert. Betroffene zahlen künftig nur noch 171 Euro monatlich.

Mehr Rentenbeiträge künftig absetzbar

Beitragszahlungen in die gesetzliche Rentenversicherung, berufliche Versorgungswerke oder Rürup-Verträge werden 2019 bis zu 24.305 Euro berücksichtigt, das sind 593 Euro mehr als im Vorjahr. 88 Prozent der Beiträge werden als Sonderausgaben abgezogen, 2 Prozentpunkte mehr als 2018. Dieser Höchstbetrag berücksichtigt allerdings auch die Arbeitgeberbeiträge, bei Beamten werden fiktive Beiträge angerechnet. Vom Rentenversicherungsbeitrag für gesetzlich Versicherte werden in der Regel 76 Prozent des Arbeitnehmerbeitrags berücksichtigt.

Arbeitnehmer, die in eine betriebliche Altersversorgung ansparen, können mehr Lohn begünstigt einzahlen. Steuer- und Sozialversicherung bleiben Einzahlungen bis zu 3.216 Euro. Derselbe Betrag kann nochmals steuerfrei eingezahlt werden, muss jedoch beim Abzug der Sozialversicherungsbeiträge berücksichtigt werden.

Höhere Steuern auf die Rente ab 2019

Bis zum Jahr 2040 muss jeder neue Rentnerjahrgang jährlich einen höheren Prozentsatz seiner Rente versteuern. Wer 2019 erstmals Rente bezieht, hat einen steuerpflichtigen Rentenanteil von 78 Prozent. Nur noch 22 Prozent der Jahresrente bleiben steuerfrei. Der endgültige Freibetrag wird erstmals aus der Jahresrente 2020 berechnet.

Für Pensionäre verringert sich der Versorgungsfreibetrag. Bei Versorgungsbeginn 2019 bleiben noch 17,6 Prozent der Pension steuerfrei, höchstens jedoch 1.320 im Jahr. Der Zuschlag zum Versorgungsfreibetrag verringert sich auf 396 Euro.

Wer 2019 seinen 65. Geburtstag feiert und deshalb erstmals Anspruch auf den Altersentlastungsbetrag hat, erhält 17,6 Prozent, höchstens 836 Euro als Abzugsbetrag auf bestimmte Einkünfte. Der Altersentlastungsbetrag wird beispielsweise auf Löhne, auf Einkünfte aus Vermietung oder auf voll steuerpflichtige Einkünfte aus Pensionskassen und Riester-Verträgen gewährt, nicht jedoch auf Renten und Pensionen.

Erwerbsminderungsrente neu berechnet

Bisher war deren Höhe abhängig davon, wie lange der Betroffene gearbeitet und damit in die Rentenversicherung eingezahlt hat. Das soll sich nun ändern. Wer ab 2019 Erwerbsminderungsrente beantragt, wird so behandelt, als hätte er bis zum Renteneintrittsalter gearbeitet. Das Renteneintrittsalter liegt aktuell bei 65 Jahren und acht Monaten. In diesem Alter können Arbeitnehmer momentan regulär in Rente gehen. Wer Erwerbsminderungsrente beantragt, wird behandelt, als wäre er ebenso alt und hätte entsprechend lange in die Rentenkasse eingezahlt.Wie hoch die Erwerbsminderungsrente genau ausfällt, hängt dann davon ab, wie hoch die Beträge wären, die der Betroffene bisher tatsächlich in die Rentenkasse eingezahlt hat.

Mehr Rente für Midijobber

Auch Arbeitnehmer in sogenannten Midijobs sollen künftig für die Rente besser gestellt werden. Ab 2019 wird der Geltungsbereich für Midijobs ausgedehnt: Als Midijobber gilt nun, wer mehr als 450 Euro, aber maximal 1.300 Euro im Monat verdient (bisher: 850 Euro). Midijobber müssen Beiträge in die Kranken-, Renten-, Pflege- und Arbeitslosenversicherung zahlen, aber nicht in voller Höhe. Niedrigere Beiträge in die Rentenversicherung bedeuteten bisher aber automatisch auch niedrigere Renten. Das soll sich nun ändern: Das neue Rentenpaket der Bundesregierung sieht vor, dass Midijobber die gleichen Rentenansprüche erwerben, als ob sie den vollen Arbeitnehmeranteil in die Rentenversicherung eingezahlt hätten.

Die Mütterrente wird ausgeweitet

Bisher galt: Mütter (oder Väter), deren Kinder vor 1992 geboren wurden, konnten sich zunächst ein, dann zwei Erziehungsjahre für die Rente anrechnen lassen. Eltern von später geborenen Kindern bekamen drei Erziehungsjahre zugesprochen. Das wird jetzt angeglichen. So bekommen Eltern von vor 1992 geborenen Kinder künftig 2,5 Jahre angerechnet. Das gilt allerdings nur für Eltern, die für die Kindererziehung aus dem Beruf ausgestiegen oder ihre Arbeitszeit deutlich reduziert haben und damit weniger Beiträge in die Rentenversicherung einzahlen konnten. Wer diese Voraussetzungen erfüllt, kann die Mütterrente bei der Rentenversicherung beantragen – und zwar nicht erst mit Renteneintritt. Die Erziehungsjahre werden dabei in sogenannte Rentenpunkte umgerechnet. Vereinfacht gesagt gilt: Je mehr Rentenpunkte, desto höher später die Rente.

Übrigens: Der Name „Mütterrente“ ist irreführend, denn auch Väter, die die Voraussetzungen erfüllen, können die zusätzlichen Rentenpunkte beantragen.

Arbeitnehmer bekommen mehr Mindestlohn

Der gesetzliche Mindestlohn steigt zum 1.1.2019 von 8,84 Euro pro Stunde auf 9,19 Euro. Betroffene bekommen dann also mehr Geld – und zwar in allen Branchen. Die Ausnahmeregelungen, wonach zum Beispiel Zeitungszusteller für eine Übergangszeit weiter unter dem Mindestlohn bezahlt werden konnten, lief schon Anfang 2018 aus. Das bedeutet, dass volljährige Arbeitnehmer in allen Branchen aktuell mindestens 8,84 Euro pro Stunde, ab 2019 dann 9,19 Euro verdienen müssen. Ausnahmen sind nur für bestimmte Personengruppen erlaubt. Dazu zählen zum Beispiel Auszubildende, Selbstständige, Menschen im freiwilligen Dienst oder Heimarbeiter. Die Ausnahmen sind in § 22 Mindestlohngesetz (MiLoG) geregelt.

Eine weitere Erhöhung des gesetzlichen Mindestlohns ist für 2020 angekündigt. Dann soll jeder Arbeitnehmer in Deutschland mindestens 9,35 Euro pro Stunde verdienen.

Brückenteilzeit für Arbeitnehmer

Mitarbeiter, die in Teilzeit arbeiten, haben nun ein gesetzlich verankertes Recht, in eine Vollzeitstelle zurückzukehren. Das ist bisher anders: Momentan darf ein Arbeitgeber einem Mitarbeiter, der seine Arbeitszeit reduzieren will, die Teilzeit nur unter sehr strengen Voraussetzungen verwehren. Er war bislang aber nicht verpflichtet, den Mitarbeiter später wieder in ein Vollzeit-Arbeitsverhältnis zu übernehmen. Jetzt kann der Arbeitnehmer genau das einfordern. Aber Vorsicht: Das gilt nur für Unternehmen mit mehr als 45 Mitarbeitern und auch nur für Teilzeit-Arbeitsverträge, die ab dem 1.1.2019 abgeschlossen werden. Wer also jetzt schon in Teilzeit arbeitet, kann sich auf diese Regelung nicht berufen, um eine Vollzeitstelle zu verlangen.

Steuerbegünstigung für Elektrofahrzeuge und öffentliche Verkehrsmittel

Ab dem kommenden Jahr werden Firmenfahrzeuge mit Elektroantrieb, die an Arbeitnehmer überlassen werden, steuerlich begünstigt. Voraussetzung ist, dass die Anschaffung des Fahrzeugs zwischen 2019 bis einschließlich 2021 erfolgt. In diesem Fall mindert sich der pauschale Sachbezug für Privatfahrten und Fahrten zur Arbeitsstätte auf die Hälfte. Da der Sachbezug zu den steuerpflichtigen Einnahmen zählt, muss durch die Halbierung weniger versteuert werden. Wer mit einem Fahrtenbuch und den tatsächlichen Kosten den Sachbezug berechnet, hat ebenfalls Steuervorteile. Bei der Berechnung des individuellen Nutzungswertes muss für begünstigte Elektrofahrzeuge die Abschreibung nur noch zur Hälfte berücksichtigt werden.

Die Begünstigung gilt sowohl für reine Elektrofahrzeuge als auch für bestimmte Hybridfahrzeuge. Der Sachbezug für die Überlassung von E-Bikes bleibt ab dem kommenden Jahr vollständig steuerfrei, wenn das Fahrrad nicht als Kraftfahrzeug einzustufen ist.Ebenfalls steuerfrei bleiben ab dem kommenden Jahr Arbeitgeberzuschüsse für Fahrten mit öffentlichen Verkehrsmitteln. Das gilt sowohl für Fahrten zur Arbeitsstätte als auch für Privatfahrten im Personennahverkehr. Allerdings sind die Arbeitgeberleistungen auf die Entfernungspauschale für die Fahrt zur Arbeitsstätte anzurechnen.

Jobticket und Dienstrad steuerfrei 2019

Eine weitere Gesetzesänderung begünstigt Arbeitnehmer: Übernimmt der Chef ganz oder teilweise die Kosten für ein Jobticket oder stellt er gar ein Dienstfahrrad zur Verfügung, muss diese Leistung ab dem kommenden Jahr nicht mehr versteuert werden. Damit sollen Pendler animiert werden, für den Weg zur Arbeit vom Auto auf den öffentlichen Nahverkehr oder das Fahrrad umzusteigen. Jobticket oder Dienstfahrrad dürfen auch privat genutzt werden, ohne dass die Steuerbefreiung entfällt. Beim Ticket für Bus und Bahn wird die steuerfreie Leistung des Arbeitgebers allerdings auf die Entfernungspauschale angerechnet, damit keine “Überbegünstigung” gegenüber Arbeitnehmern entsteht, die die Kosten für ein Ticket aus eigener Tasche zahlen. Stellt der Arbeitgeber ein Dienstfahrrad zur Verfügung, erfolgt keine Anrechnung auf die Entfernungspauschale. Die neue Steuerbefreiung von Diensträdern gilt übrigens nicht nur für normale Fahrräder, sondern auch für E-Bikes! Gleichzeitig fördert der Gesetzgeber auch die Nutzung von Elektro- und Hybridfahrzeugen als Dienstwagen. Bei Fahrzeugen, die zwischen 2019 und 2021 angeschafft oder geleast werden, muss die private Nutzung nur noch mit 0,5 Prozent des Bruttolistenpreises statt der bisher geltenden 1,0 Prozent versteuert werden. Für Hybridfahrzeuge gilt dies allerdings nur, wenn sie bestimmte, im Elektromobilitätsgesetz definierte Vorgaben einhalten.

Reisekostenabrechnung: Höhere Sachbezugswerte

Sachbezugswerte werden künftig der Entwicklung von Verbraucherpreisen angepasst. Dadurch erhöhen sich die Beiträge, die für Unterkunft und Verpflegung auf Dienst- und Betriebsreise steuerlich geltend gemacht werden können. Die bei der Reisekostenabrechung abrechenbaren Beträge für Verpflegung pro Monat steigt so von 246 auf 251 Euro. Der Übernachtungswert, bzw. die anfallende Miete, steigt wiederum von 226 auf 331 Euro.

Neue Abgabetermine für Steuererklärung

Ab 2019 haben Steuerpflichtige 2 Monate länger Zeit für ihre Jahressteuererklärungen. Zu den in jedem Jahr zu erfassenden Gewinne und Umsätze des Einkommens-, Umsatz-, sowie Gewerbe- und Körperschaftssteuer. Die genauen Steuerabgabetermine unterscheiden sich jedoch noch einmal danach, ob die Steuerklärung selbst oder von einem Steuerberater verfasst wird. “Für von einem Steuerberater vertretene Steuerpflichtige wiederum gilt der 28. Februar 2020 als letzter Abgabetermin für die Steuererklärungen 2018. Aber Achtung: Nach diesem Termin werden Verspätungszuschläge grundsätzlich kraft Gesetz festgesetzt (Änderung §152 der Abgabenordnung), so Martin Fürsattel von der Steuerberatungskanzlei Fürsatt.

Günstiger Telefonieren in der EU

Aus dem Urlaub kurz daheim anrufen, muss nicht teuer sein. Jedenfalls nicht, wenn das Urlaubsland zur EU gehört. Ab Mai 2019 sollen Gespräche innerhalb der EU nicht mehr als 19 Cent pro Minute kosten. Der Versand von SMS an ausländische Nummern soll auf 6 Cent pro Nachricht gedeckelt sein

Mietrecht: Neue Regeln für Mietpreisbremse

Seit Juni 2015 können die Bundesländer in Gebieten mit angespannter Wohnungslage per Verordnung eine sogenannte Mietpreisbremse einführen. Bei Wiedervermietung von Wohnraum dürfen die Mieten dann nur noch maximal zehn Prozent über der ortsüblichen Vergleichsmiete liegen. Damit soll insbesondere in Ballungszentren bezahlbarer Wohnraum erhalten werden. Voraussichtlich schon zum 1. Januar 2019 verschärft der Gesetzgeber die bestehenden Regelungen zugunsten der Mieter. Wollen Vermieter eine höhere als die zulässige Miete verlangen, müssen sie potentiellen Mietern dann unaufgefordert und schriftlich Auskunft darüber erteilen, ob eine Ausnahme von der Mietpreisbremse vorliegt. Andernfalls können sie sich auf die Ausnahme nicht berufen. Vermieter können ausnahmsweise eine höhere Miete vereinbaren, wenn die Vormiete für die Wohnung bereits über der nach der Mietpreisbremse zulässigen Miete lag. Weitere Ausnahmen sind die Vermietung von Neubauten und die Erstvermietung nach einer umfassenden Modernisierung. Zudem genügt für den Mieter künftig eine einfache Rüge, um zu viel gezahlte Miete zurückzuverlangen. Er muss nicht mehr darlegen, warum er die verlangte Miete für zu hoch hält.

Mietrecht: Bußgeld für missbräuchliche Modernisierungsmaßnahmen

Gute Nachrichten gibt es für Mieter, deren Wohnung modernisiert wird: Das missbräuchliche Modernisieren, um den Mieter zum Auszug zu bewegen, wird ab sofort als Ordnungswidrigkeit mit einem hohen Bußgeld geahndet. Die Modernisierungskosten können nach der Neuregelung außerdem nur noch in Höhe von acht Prozent jährlich auf den Mieter umgelegt werden. Bislang waren elf Prozent der Kosten umlegbar. Gleichzeitig wird für die Umlage eine absolute Kappungsgrenze von drei Euro pro Quadratmeter Wohnfläche innerhalb von sechs Jahren eingeführt. Liegt die Miete unter sieben Euro pro Quadratmeter, darf der Vermieter die Miete aufgrund der Modernisierung sogar nur um maximal zwei Euro pro Quadratmeter erhöhen. Damit es aber auch die Vermieter leichter haben, können sie künftig bei Modernisierungsmaßnahmen bis zu 10.000 Euro ein vereinfachtes Mieterhöhungsverfahren wählen.

Wichtige Änderungen bei der Pflegeversicherung

Spürbare Erleichterungen soll es im neuen Jahr im Bereich der Pflege geben. Mit dem kürzlich verabschiedeten Pflegepersonal-Stärkungsgesetz stellt die Große Koalition nicht nur sicher, dass ab 1. Januar die Personalausstattung und die Arbeitsbedingungen in der Kranken- und Altenpflege verbessert werden. So sollen unter anderem 13.000 Pflegestellen in der Altenpflege und jede zusätzliche Pflegestelle im Krankenhaus ebenso von den Krankenkassen finanziert werden wie die Vergütung von Auszubildenden in Pflegeberufen im ersten Ausbildungsjahr.

Gleichzeitig hatte der Gesetzgeber auch die Situation von pflegenden Angehörigen im Blick: Benötigen sie aufgrund der starken Belastung durch die Pflege selber Rehabilitationsleistungen, haben sie künftig einen Anspruch auf eine stationäre Reha, auch wenn aus medizinischer Sicht eine ambulante Versorgung ausreichend wäre. Die pflegebedürftige Person kann währenddessen in der gleichen Einrichtung betreut werden. Ist das nicht möglich, müssen die Kranken- und die Pflegekasse gemeinsam eine anderweitige Betreuung organisieren.

Einfacher soll außerdem die Erstattung von Taxifahrten von zu Hause oder aus dem Pflegeheim zu einer ambulanten Behandlung werden. Bislang musste die Fahrt mit dem Taxi in der Regel zunächst vom Arzt verordnet und dann vorab von der Krankenkasse genehmigt werden. Durch das neue Gesetz gelten die Taxifahrten für Pflegebedürftige ab Pflegegrad 3 und Menschen mit Behinderungen mit der ärztlichen Verordnung automatisch als genehmigt.

Die Kehrseite zu den neuen Leistungen in Sachen Pflege: Der Beitrag zur Pflegeversicherung steigt zum 1. Januar 2019 um 0,5 Prozentpunkte auf 3,05 Prozent des versicherungspflichtigen Einkommens an. Wer keine Kinder hat, zahlt durch den Kinderlosenzuschlag von 0,25 Prozent künftig 3,3 Prozent. Die Kosten werden hälftig zwischen Arbeitnehmern und Arbeitgebern aufgeteilt. Ausnahme ist das Bundesland Sachsen: Dort trägt der Arbeitnehmer 2,025 Prozent und der Arbeitgeber 1,025 Prozent der Beiträge.

Tja und was passiert mit den Kindern, die in Hartz4 aufwachsen? Alles wird erhöht, Unterhalt, Kindergeld..nur der Regelsatz nicht! Es kommt von daher genau bei denjenigen nicht an. Das gibt es in keinem anderen Land der Welt. Das was der Vater zahlt + Kindergeld liegt weit über dem Regelsatz von Kindern bzw. Jugendlichen. Seit Einführung von Hartz4 wachsen Kinder in Extrem Verhältnissen auf und zwar nicht, weil die Eltern etwas falsch machen. Allen diesen Kindern wünsche ich schöne Weihnachten.